上次介绍了香港利得税,利得税是指凡在香港经营业务时,从该业务获得的在香港产生的或者来自于香港的所有利润为依据所征收的一种税。接下来看看香港薪俸税、厘印税和物业税吧!

02

薪俸税

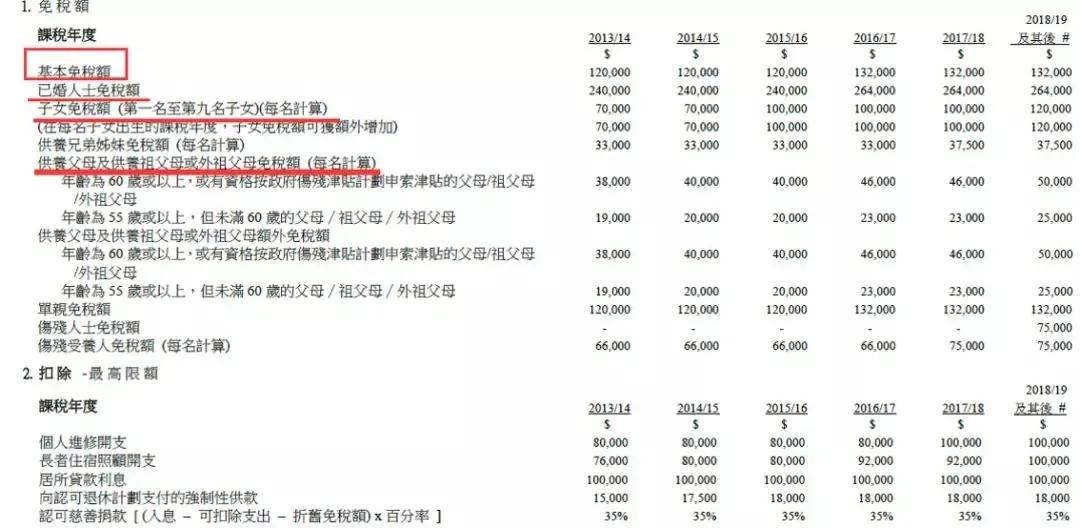

任何人士于香港产生或得自香港的职位、受雇工作而获得的收入,减去允许扣除的项目(个人免税额或慈善捐款等)后,均需按税率申报薪俸税。若每人每年工资不超过基本免税额及符合条件可享受的免税额(见后附明细),则无需缴纳薪俸税(但仍需申报)。

1、课税年度 4月1日至翌年3月31日,集中报税期间为4月。

2、公司要将雇员信息递交给税局,税局下发税表;如果雇主未递交,个人要主动申报。香港公司没有代扣代缴义务。

3、2018/19基本免税额为13.2万港币每年,且如果接受报酬的个人未在香港提供服务,可申请离岸,全额免税。但董事除外,即无论董事在不在香港,只要超过13.2万及其他符合条件的免税额之和,均要纳税。

4、保证财务报表中的工资费用与申报的薪俸税匹配。(很多都是客户做账审计时才想起来还有工资的)。

薪俸税免税额、扣除及税率表

5、标准税率:15%

6、累进税率:分阶梯(如下)

标准税率和累进税率孰低原则

标准税率和累进税率孰低原则

03

厘印税

不动产交易与转股会涉及到,实际交易价格(转让价款)和股本孰高计量,千分之二(买卖双方各千分之一)。

04

物业税

香港向土地及建筑物的拥有人就其物业收入课征的税收,税率15%。即实地经营才需要缴纳。

05

税收优惠

香港拥有一套公平自由的经济体系,拥有开放的投资制度,对外来及本地投资者均一视同仁,没有任何歧视和保护措施;对于外来及本地投资者的经营活动,政府既不干预,也无任何补贴政策。无论是外来或本地投资者,只要遵守香港的法律法规,都可以投资从事任何行业。

香港的优势

01

退避贸易壁垒

国内企业在向美欧等发达国家出口产品时,通常有一系列关税附加条件,而内地企业将为此付出沉重的代价。同时发达国家为保护本国企业,对内地企业设置大量阻碍条件,如反倾销、反补贴、绿色壁垒、技术性壁垒等限制。而香港公司作为离岸公司,可与内地企业采取三角贸易方式,在一定程度上规避贸易壁垒及限制政策。

02

结合生产企业,拥有进出口权

生产企业、贸易商、国外客户,是国际贸易链中不可缺少的三个主体。随着国际贸易竞争的日益激烈,利润空间越来越小,市场信息却日益透明,贸易中间商的处境越来越难。而香港公司不仅能为贸易中间商规避贸易风险,且在与生产企业结合方面发挥着诸多优势。由于离岸公司属国外企业,可以利用离岸公司收购国内生产企业的资产或股权,进行资本运作。也可以与国内生产企业成立三资企业,使得国内生产企业拥有进出口权。这样,利用离岸公司不仅使利润最大化,也能享受国家各种优惠政策。

03

无外汇管制,资金进出自由

无论是进口还是出口,外汇的自由收付至关重要。但目前我国仍维持外汇管制政策,在实际工作中非常不便。而香港作为离岸金融中心,对外汇的收付和兑换并没有过多限制,外汇可自由收付、兑换。

04

保护企业隐私和客户资源

在国际贸易活动中,选择外贸公司做出口代理,开具的信用证(或D/P、D/A、T/T)会首先经过外贸公司,而这很可能会导致国外客户信息泄露。在利益驱使下,这些信息很可能被恶意流出。而信息被窃取,对国内生产企业来说非常麻烦。

即便国外客户不会被撬走,当国外客户知道竞争对手出的价格更低,也会导致国内生产企业利润受到压缩。而通过香港(离岸)公司的名义与国外客户签订合同,以香港公司开出信用证,所有贸易信息均由国内生产企业控制,能有效防止贸易信息被他人窃取。

至此,香港的税制政策介绍就告一段落了,各位小伙伴还关注什么内容呢?欢迎来跟客服小姐姐聊一聊!